※タイトルをクリックすると、内容をみることができます。

中小企業に対して生命保険を活用したコンサルティングを行う場合に最も重視するのは、オーナー経営者に万が一のことがあった場合の事業保障対策です。事業保障の中でも第一に優先すべきは大切な従業員の雇用の確保でしょう。そして次に、お客様、取引先、金融機関等の関係者に、経営者生存の時と同等の信用をおいていただけるような準備が必要です。後継者が決まっていたとしても後継者の方が経営の舵取りを順調にこなせるまでには時間もかかり、さまざまな障害が発生することが予想されます。経営の移行期間においては充分な経済的な備えが必要です。

【会社=経営者】という大黒柱を失った中小企業が、これまでと同等の信用を持って経営の舵取りを行うことは、実際問題困難と言わざるをえません。精神的な支柱を失うという状況にありながら、経営に必要なキャッシュが充分に確保されていることこそが、関係者の信用を維持し、後継者の心理的な負担を軽減し、経営に専念できる環境をつくりあげます。事業保障対策資金の中身としては、社員の雇用を守るための従業員給与1年分、また金融機関やお取引先に支払う短期債務、そして当事者である経営者の死亡退職金と弔慰金の準備が上げられます。どの資金が欠けても、その後の経営が不安定となる可能性が大きくなります。

その次に優先すべきは、役員勇退退職金形成と相続対策も含めた事業承継対策資金づくりです。法人から個人へ資金移転する方法は役員報酬と配当、そして退職金などがありますが、退職所得は10種類ある所得の中で税制面で最も優遇された所得です。長年の功労にふさわしい退職慰労金は相当の金額なりますので急に準備できるものでもありません。退職金支給時に会社の財務を圧迫することなく、功労に見合った退職慰労金を確保する為には、事前の計画的な準備が不可欠です。また、役員退職金の準備には保障を合わせもった生命保険を活用することが税務面でも最も効果的です。

中小企業が円滑に後継者にバトンタッチするためには自社株の移転の問題があります。現経営者が元気な内に計画的に経営権と共に譲渡できることが最も望ましい方法ですが、経営者に万が一のことが起こってから慌てて後継者に引き継ぐということも多いものです。その際、個人資産である会社の株式も相続されることになり、事業承継の大きな問題の一つになってきます。未公開の中小企業の株式の場合、市場における流動性はありませんが、その評価は資産を持ち業績のいい会社ほど高くなります。そして計画的に準備していない場合、後継者は多額の買取資金と納税資金を工面するために苦労することとなります。

このように、法人の生命保険の加入においては、単に経営陣の死亡リスクの回避というだけではなく、事業承継や相続までも想定した計画的なプランニングが必要です。また、払い込んだ保険料を、経理上や税務上適切に処理することで、その後到来する財務リスクを回避するための手段として活用することができます。その活用方法は企業の財務状況と目的に応じて検討が必要となりますので、単に利益が出ているからといった税負担の軽減目的で保険を利用するといったことだけではなく、経営・法務・税務といった観点からプランを練り上げる必要があるのです。

中小企業の状況に合わせてオーダーメイドで保険を組み立てる時に、出来るだけ多くの保険商品の中から、目的に合いかつ最も効果的なものを選択するために、「ベストマッチング」の手法を採用することが望まれます。さまざまな保険商品から「ベストマッチング」の手法で、顧客にとって最も適切な保険をプランニングするためには、各社の保険商品のデータベース構築と、それをコーディネートするための豊富な実務経験が必要です。外科医でも最新の臨床データや研究データ等の知識を持ち、かつ絶対的なオペの数に比例して実力が伴うように、法人保険コンサルティングの分野も実務経験豊富で、多くの商材を扱うプロの実力に勝るものはありません。数十社で数百の商品が乱立する保険の世界で、御社にとって最もメリットのあるプランを構築する為にもぜひ当社のプロフェッショナルコンサルティングをご用命ください。

経営者に万が一のことがあった場合に、関係者にこれまでと同等の信用をおいていただき、引き続き事業継続を可能とするための資金です。金融機関やお取引先また一番大切な従業員に対して不安を与えないための「経営者の信用のバックアップ資金」ということができます。

【会社=経営者】である中小企業にとって、経営者に万が一のことがあった場合、会社の営業力、販売力、信用力が低下するのはもちろんのこと、必要以上に負債を残してしまうと会社が存続できなくなる可能性さえあります。経営者に万が一のことがあったからといって、金融機関が土地や建物などの長期借入金の即時返済を求めることは稀ですが、運転資金に回している短期借入金の返済額相当分や後継者の舵取りが軌道に乗るまでの従業員の給料1年分は確保しておく必要があります。

大黒柱を失った大変な時だからこそ、充分な備えを確保し中小企業の社会的信用を支え、後継者が事業活動に専念できるような環境をつくり出すことが必要です。充分な備えがない中で後継者が上手く経営を軌道に乗せらなかった場合には、その後の資金繰りに影響が出ることも考慮にいれなければなりません。その結果借入金の返済や従業員への給料支払いが滞るなどの事態が発生し、後継者のストレスは多大なものとなり、最悪の場合には会社倒産の危機も考えられます。

また、多くの中小企業の場合、代表者個人が会社の借入金の連帯保証人になっているケースがほとんどですので、そのための対策についても何もしていなければ、最悪の場合、残されたご家族や後継者個人にも負担を負わせることになってしまいます。

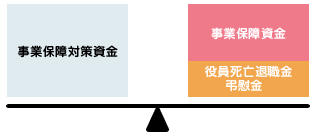

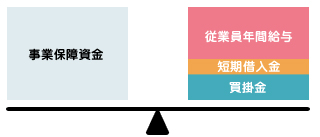

経営者の万が一の必要保障資金である事業保障対策資金は事業保障資金と役員死亡退職金・弔慰金から構成されます。事業保障資金は【会社=経営者】と言われる中小企業において従業員を路頭に迷わせることがないようにこれまで通り事業を継続するために必要な資金です。

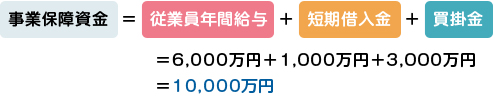

例えば、従業員年間給与が6,000万円、短期借入金(1年以内に返済を要する借入金)が1,000万円、取引先への買掛金支払いが3,000万円である企業の場合事業保障資金は、以上の合計で10,000万円となります。計算式は以下の通りです。

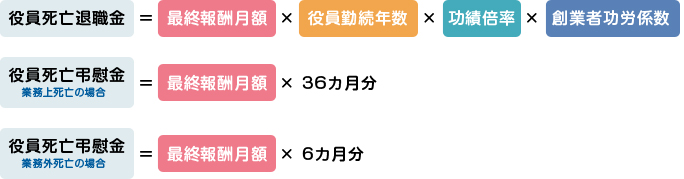

役員死亡退職金はいくら払っても構いませんが、不当に過大な金額については損金算入が認められず課税対象となります。税務署が退職金として損金計上を認める金額は、概ね下記の基準です。また、弔慰金については死亡退職金とは別に損金として認められ、受取った遺族もその全額が非課税となりますので退職金と分けて準備することが必要です。

功績倍率は役員の役職に応じた功労係数です。その役職と責任に応じて高くなります。一般的に代表取締役で3倍程度、取締役で2倍程度が相当です。創業者功労係数は文字通り創業者の退職にあたってはその功績を評価するための係数で退職金額は総額にプラスして約20%?30%の上乗せが可能です。

会社が受け取った保険金は雑収入となりその事業年度での益金計上となりますので、実際には上記必要保障額に事業年度課税分を上乗せして準備することが必要です。本来必要な資金が10,000万円である場合にはその1.7倍である17,000万円の保険に加入します。万が一の場合には17,000万円の保険金から課税分の約7,000万円(実効税率41%)を支払った後でも10,000万円の資金を確保することができます。

中小企業経営者が退職する場合にはその苦労と功績に応じた充分な額の退職慰労金を支給することは大切なことです。一方で法人から個人へ資金を移転する方法として役員退職金は税制面でも大変に有利です。しかしながら事前の準備なしに多額の退職金を支払うことはその後の企業の財務を圧迫し後継者の舵取りを困難なものとします。このため企業の財務を圧迫せずに高額な退職金を捻出するために計画的な財源の積立が必要です。

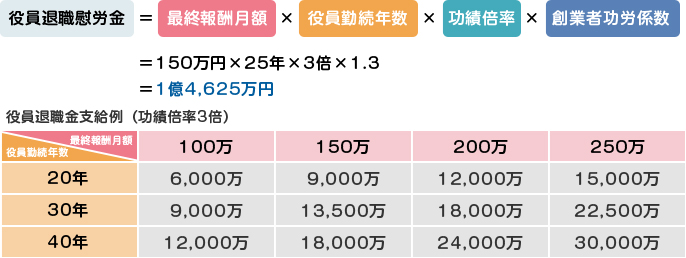

役員退職金はいくらでも支給しても構いません。ただし不当に過大な金額は一部損金と認められず課税対象となります。税務上損金で計上できる役員退職金の額は以下のように算出します。

![]()

功績倍率は 代表取締役で3倍程度、取締役で2倍程度が通例です。

創業者でかつ業績に対しての功労があった場合には創業者功労係数として総額に対し20%から30%加算することが可能です。

最終報酬月額 150万円 役員勤続年数 25年 創業者の場合

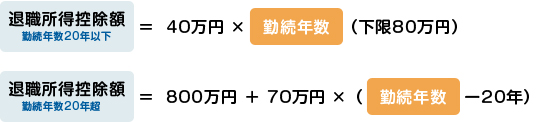

退職金は所得税法上「退職所得」として他の所得とは分離して課税されます。退職所得に対する課税は退職金から役員勤続年数に応じた一定の額が控除された後に残りの2分の1に対して課税されます。

退職所得控除は以下の通りに計算します。

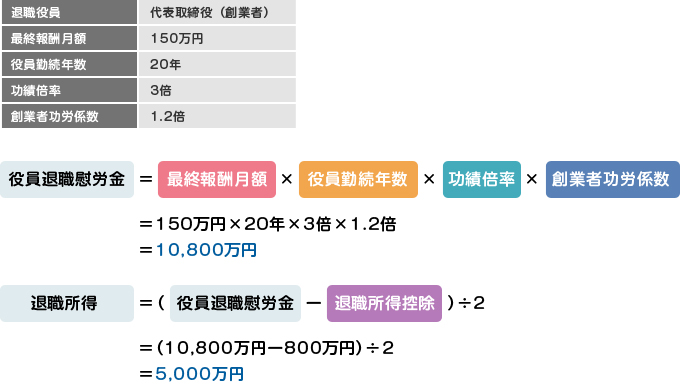

事例として下記の場合で試算してみます。

※これに対する所得税住民税は約2,200万円で課税率は20%です。退職金の手取り額は実に8, 600万円となります。

10,000万円を超える資金を法人から個人に移転して課税率を20%に抑えることが可能となります。

生命保険で準備せずに長年の経営の結果の留保金(預金)から退職金を支払うということは、法人税を支払った後のお金を退職金に充てるということになります。1億円の退職金を用意する場合、10年間で準備するとすれば毎期1000万円の納税後資金を積み立てるということになります。実効税率40%で計算すれば、毎期1700万円の利益を出し、うち700万円の法人税を負担しながら準備するということになります。一方、毎期1000万円を損金計上して計画的な納税を継続することによりその結果、加入した保険を10年後に解約し、退職金の原資に充当することで個人は、退職所得課税のメリットを受けることになります。このように、アフタータックスではなく、ビフォータックスで準備することが有利です。

役員退職金は勇退時の慰労金も死亡退職金も同額を支給することが可能です。生命保険で準備した場合には、勇退時の慰労金を計画的に積み立てることができることはもちろん、万が一の場合の死亡退職金は加入したその日から即日準備することが可能です。

役員退職金を生命保険で準備するということは、生命保険料で毎期一定額の損金を計上し、勇退時に加入した生命保険を解約して退職金として支給するため、いったんは相当額の雑収入を計上することになりますが、同事業年度内で相当の退職金を支給することで計画的な納税を実現できます。また多額の退職慰労金を支給することによる財務面への影響も回避することができます。

オーナー会社社長で完全退職しない場合でも役員退職金は払えます。税法の規定には「みなし退職」という規定があり、その要件は?代表権を外れること、?役員報酬を半分以下にすること、?非常勤取締役になることの3点です。この要件を活用し、実質的に経営に参画していないということで役員退職金を支給することができます。そして、完全勇退の際には再度退職金を支給することが可能です。

時間をかければ、なんとか退職金原資の準備が出来るのですが、すぐに退職金が必要というケースでは、銀行から借入れるか、とりあえず未払いにしておくか、あるいは諦めるかという選択になりがちです。ところが生命保険を使って、とりあえず帳簿上退職金を支払い、計画的な納税をし、そのあと退職金そのものを会社が借りた形にしておくことが考えられます。会社は実質、退職金という資金を用意する必要性はなく、借入金の清算のために法人契約で終身保険に加入しておくだけで、死亡時に全て決着がつくような手はずが整えられます。

オーナー会社のほとんどのケースで、経営トップが自社株式を相当保有している為に、相続の問題を抱えています。つまり、勇退退職金そのものが場合によっては相続財産として課税されるので、勇退退職金はむしろ取りたくない場合も出てきます。このような場合には、いっそ現金で退職金を出すというのではなく、法人で用意した終身保険を、退職金の一部として社長に支払うという方法が効果的です。ただし、この場合にはその商品の選択やプランニングに相当のノウハウが必要です。

事業承継とは言葉としてはひとつですが、その本質は経営の承継と株式・財産の承継の二つの側面に分かれます。所有と経営の分離という言葉もありますが、国内中小企業はそのほとんどが同族企業であり、経営者である社長が大株主であり、社長を含む一族が株式のほとんどすべてを所有していることが一般的です。したがって中小企業の事業承継においては、通常においてこれらを一致させるように考える必要があります。すなわち社長を誰にどのように承継するかという側面と経営権の裏付けとなる株式をどのように承継するかという側面を同時に検討しなければなりません。

事業承継は経営者から後継者への経営権の移転ですので、後継者が自社株の過半数を取得することにより経営権は移転します。しかし、一般的に自社株は流動性がないにもかかわらず、経営者の個人資産として高い評価を受けるため相続税の課税対象となります。後継者が選定されたとしても、複数の相続人の遺産分割の問題と言った法務面、納税資金の確保といった税務面と資金面での問題と合わせて準備していくことが必要でありその対策には時間と相当のノウハウが必要です。

事業存続を前提での事業承継において大切なことは後継者の経営権の確保です。経営権とは議決権の行使を通じて経営に参画する権利です。議決権の過半数を持っていれば株主総会で全ての取締役や監査役などの役員を決めることができます。社長は取締役会で選任されますので過半数を抑えていれば会社をどのように運営したいかを決めることができ会社は安定します。また3分の2以上を持っていれば株主総会で特別決議を必要とする定款変更も容易に行うことができます。また同じように特別決議を要件とする第3者割当増資も容易にできますので資本政策も自由になります。

相続した株式が上場会社の株式であれば、株式市場で売却することができますので、売却して納税資金に充てることができます。しかし、中小企業の株式の場合は市場における流動性はありませんので売却して換金することができません。それでも相続税は一定の評価で課税されてしまいます。さらに株式の相続は額面金額を相続するわけではなく、株式評価によっては額面の何倍、何十倍もの相続税評価額となる株式もあります。換金できないものを相続しているのに、相続税額が跳ね上がってしまうことは中小企業の経営者にとって、納得しがたい重税感であり、どうしても事前の対策が必要となります。

自社株対策の問題を解決する方法として金庫株の活用があります。金庫株とは、会社が発行した株式を、発行後にその会社自身が取得し保有している株式のことです。つまり、相続した株式を会社に買い取ってもらう対策です。もちろん、個人で相続税の納税資金を準備できれば金庫株を使う必要はありません。思いもよらない金額の相続税を納税しなければならなくなった時に、相続税の納税資金として必要な分だけを会社に買い取ってもらうのです。この金庫株の活用においては会社に株式を買い取るだけの資金が必要になります。会社に充分な蓄えがない場合は、事前の準備が不可欠となります。

中小企業が存続していく上で必ず直面する課題に事業承継があります。後継者を誰にするかという人選においては生命保険で解決することはできませんが、相続に伴う納税資金と自社株の評価や移転などのお金の問題については威力を発揮します。

相続において自社株の評価が高ければ相続財産の評価も高くなり結果として相続税も高くなります。後継者が事業を存続するのであれば、自社株の評価は低いにこしたことはありません。非公開の中小企業の株式は、「類似業種比準方式」または「純資産方式」で評価されます。類似業種と比較しながら、その企業の利益や配当、純資産を考慮して株価が評価されますが、特に利益は株式の評価に大きく影響します。損金経理ができる生命保険を活用し相続発生まで計画的な納税を継続することは有効な対策のひとつです。

中小企業の相続において、自社株も相続財産として評価されます。現金が充分にない場合には自社株の分割の結果、後継者が安定した経営権を確保できない可能性も発生します。その際に会社が受け取る生命保険金を準備しておけば、会社が自社株を買い取ることができ、遺族には自社株に代えて現金を渡すことができます。

中小企業の相続において相続財産が自社株と事業用の不動産で大半を占めるような場合、財産を複数の相続人で分けてしまうと後継者が安定した経営権を持って事業を行うことに支障が生じる可能性があります。このような場合には後継者を受取人とする生命保険に加入しておくことで、その中から代償分割の財源を捻出したり自社株を買い取る資金を確保することができます。

生命保険金は受取人固有の財産で、税法上はみなし相続財産として税金の対象になりますが、民法上は相続財産には含まれません。

事業承継の株式・財産の承継において最も大きな障害になるのが借入金に対する連帯保障の切替と担保解除の問題です。被相続人が行っていた個人保証について後継者がその重圧に耐えられるかという問題と金融機関が後継者への保証人変更に応じるかどうかという二つの問題があります。経営者の個人保証は事業の成長の過程で相当の金額に膨らんでいくものですので、財産の裏付けの乏しい後継者本人にとっては相当の抵抗があると思いますし、金融機関は一般的に社長交代を後継者の経営手腕に対する不安から経営上ののリスクととらえますのでその時点で解決策がとられませんと大変な問題が発生します。

中小企業の場合には必ずしも相続税を支払わなければならない相続ばかりではありません。借入金や個人債務、また連帯保証債務などが相続すべき資産よりも多い場合などはよくあることです。生命保険はそうした状況でもきわめて有効です。相続放棄をしていますので被相続人の借入金を返済する義務もない上で生命保険金は受取ることが可能です。

日々の事業活動によって得た大切な利益を未来の事業活動に投資し、さらなる利益を得ることが企業の経済活動です。利益が出た結果としての納税は大切な社会貢献活動ではありますが残念ながら投資効果は全く期待できません。大切な企業資金を最も有効に活用するために短期、長期の計画を立てムダな税金はできるだけ抑制し、潤沢な事業資金を確保することは中小企業経営者にとって必須の心得と言えます。

同族会社においては、社長個人の不動産を会社が不当に高額で購入したり、勤務実態のない社長の家族に高額の報酬を支払うなど租税回避を目的とした経理処理が行いやすいため、それを規制する意味で同族会社特有のルールが設けられています。みなし役員などの規定をきちんと理解し税務調査において不必要な指摘を受けることのないように理論武装することは重要なことです。

納税額を軽減すると言っても、売上を除外したり、架空経費の水増し等の脱税行為は違法であり犯罪です。一方節税は税法に基づいて適正な処理をすることであり合法です。例えば子供に資産を贈与する場合受取る方は贈与税がかかります。しかし贈与税には基礎控除があり、1年間に110万円までは贈与しても課税されません。1年間の贈与を110万円以内にすることで贈与税の負担なく贈与することが可能です。このように計画的な納税対策は税法をよく知り、納めなくてもよい税金は納めないという経営努力です。

脱税は発覚すると一般の刑事犯と同様に処罰されます。1億円を超える脱税の場合には、社会的制裁も含めて刑事告訴されることもあります。そうでない場合でも起訴され行政処分として追徴金が加算されます。脱税行為が悪質な場合には重加算税として35%ないし40%の税金を追加で支払うことになります。脱税は発覚するリスクが高く、その場合には余分に税金を支払うことになり結果として高くつく行為と認識し絶対に避けるべきです。

全額損金計上の生命保険に加入することでその事業年度では損金を計上することができます。その商品が一定期間経過すると高い返戻率で返戻金がある商品だとすればそれなりの税負担の軽減が可能であるように見えます。しかし実際には、解約等でその返戻金が発生した際に全額が雑収入として計上され課税されるという仕組みです。このように生命保険を活用した場合、損金計上という言い方がされますが、実際には計画的な納税であって、入口で損金計上されたものが出口で雑収入として計上されるということであり、出口対策もしっかりと検討したうえでプラン導入を検討する必要があります。

生命保険という金融商品は、経営者が万が一の場合に必要な保障を確保することができます。保障を確保しながら保険料として損金計上し、計画的な納税を実現し、最終的に費用と相殺させる目的であれば、その保険で費用化することは長期債務の先払い的な効果があり、会計上も優れた手法といえます。例えば、役員の退職金が10年後に相当の額の支払いになると想定される場合、10年間の保険料で役員退職引当金としての役割りを担うことができます。さらに万一の時にはキーマン保障として高額の保険金を会社は入手できるので、まさに一挙両得です。そのほか、予期しない損失のために、計画的な納税は、いつでも会社の意図的な解約によって会社の財務問題を解決してくれるために有効な対策なのです。

最もポピュラーなプランは、役員や社員の退職金原資を確保するということです。日本の税制では現在退職債務についての引当ては認められておらず、外部拠出型の中退協やいわゆる401kにのみ損金性を認めています。しかしこのいずれの商品も会社の手からお金を離さざるを得ず、万一の際の資金として会社が使うことはできません。それらに比べ生命保険で死亡保障を確保しながら含みにした資金は、いつでも会社が借入れたり換金したりすることのできるお金です。退職金以外にも、損害保険と同じような効果、修繕準備金、貸倒引当金、特別損の引当等々、必要に応じて引当効果を発揮できます。

生命保険は長期に保険料を負担する必要がありますので、当然中長期の経営計画に基づく資金繰りに則って検討すべきことです。とはいえ不測の事態が起きて保険料の負担が厳しくなる場合があります。このようなときにすぐ解約してしまうということになっては、解約返戻金もまだ充分に出ないなど、何のために保険を導入したのか意味がないということになりかねません。その際、仮に赤字に陥っても資金がショートしても、契約者貸付制度などを活用することで、当初の目的どおりに保険戦略を維持することができるのです。おおよそ保険料の3回分の資金負担が可能であれば、保険を長期に有効に生かすことができると言えます。

中小企業経営者は個人と法人とで必要な保障をそれぞれ設計する必要性がありますが重なる面も多々あります。例えば経営者の遺族保障として必要な金額は、同等の保険に法人で加入して死亡退職金や弔慰金として支給する形を取れば、個人で生命保険に加入する必要性はなくなります。税務面からみても個人で加入した場合に受けられる生命保険料控除は限定的である一方、法人の場合には支払った保険料相当額が損金として経理処理できますので法人の所得が減り、法人税の軽減効果を図ることができます。

中小企業経営において大切なことは事業活動に使えるお金を潤沢に確保することです。投資効果が図れる経費であれば支払う意味がありますが、投資効果の全く期待できない費用であれば支払う意味はありません。また一度支払った税金はほとんど戻ってきません。この度の大震災や洪水等の災害も含めて中小企業経営をを取り巻く環境は常にリスクに直面していますので、万が一の保障を兼ね備えた生命保険商品は最大の投資効果を持った商品です。